インプラントと医療費控除について。いくら戻る?やり方は?|札幌にある歯科医院が解説

目次

インプラントにも適用可能な医療費控除について

インプラント治療は保険が利かない自費診療です。

そのため、「インプラントは費用が高額な治療」と連想する方も少なくありません。

特にインプラントの本数が増えると治療にかかる費用もかなり高額になっていきます。

そうした金銭的なご負担を減らすためにも、インプラントの手術を受けた場合は「医療費控除」を利用するのがおすすめです。

医療費控除を利用することで結果的に治療にかかる費用の負担が軽減されるというメリットがあります。

今回は、税金の一部が還付される医療費控除について詳しく解説させて頂きます。

1. 医療費控除とは

◎税金の一部が還付、減額される制度です

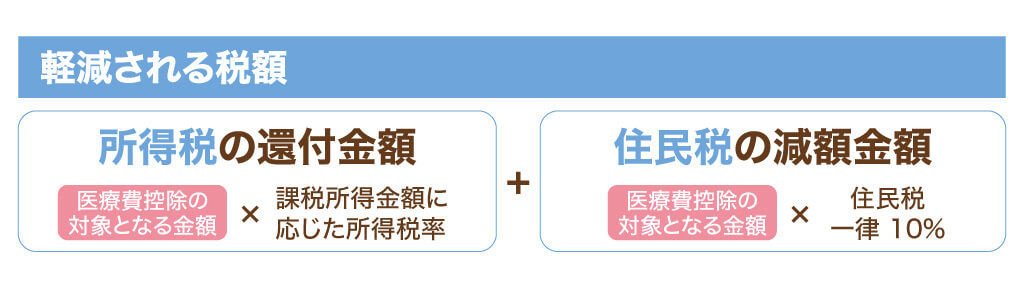

医療費控除とは、その年の所得税の一部が戻ってきて、翌年に支払う住民税が減額する制度です。

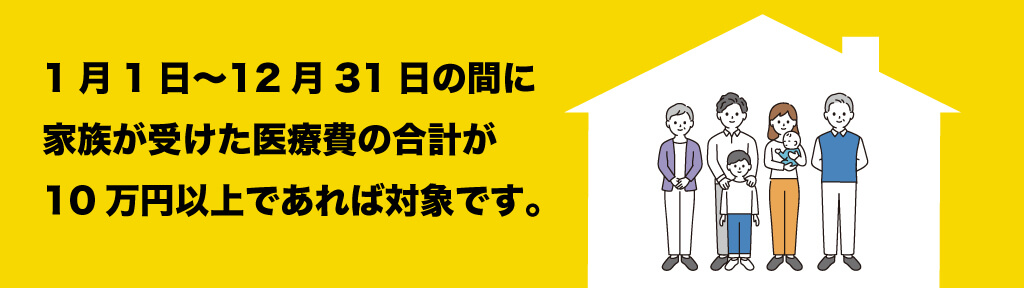

歯科医院などの医療機関を利用した場合、1年間(その年の1月1日から12月31日まで)のあいだに10万円以上の費用を支払ったケースに医療費控除が適用されます。

また、ご本人だけでなく、親族など生計が一緒のご家族のかたの医療費も対象となります。

ご家族含めても、年間の医療費が合計10万円を超えるような治療を受ける機会は少なく、今まで関係のなかった方は多いかもしれませんが、インプラント治療のように高額な費用の治療を受けられた際は医療費控除を受けられる可能性が高いです。

こうした知識をご存知ではないかたも多いですが、結果的に治療費の負担を軽減できる制度ですので、インプラントやセラミックなどの治療を受けられたかた、これから受けようと検討されているかたにはぜひ医療費控除について知っておいていただきたいです。

2. 医療費控除のポイント

◎医療費控除を受けるためには申請が必要になります

医療費控除を受けるためには、確定申告の際に医療費控除の申請を行う必要があります。

申請をすることで1年間に支払った医療費に対する所得税の一部が還付金として戻り、申告した年の6月からの1年間、支払う住民税が減額されます。

◎インプラントは医療費控除の対象になる?ならない?

インプラントは医療費控除の対象です。

医療に関わるどんな費用も対象になるわけではなく、対象となるには条件があります。

例えば、美容目的(見た目を綺麗にしたい目的)でインプラント治療を受けた場合の費用は医療費控除は適用されません。

しかし、通常、インプラントは治療を受ける患者様のほとんどが「歯の噛む機能を回復する」目的の補綴治療のため、そうした費用は原則として医療費控除の対象になります。

また、インプラントだけでなく、歯科治療では虫歯や歯周病治療、抜歯の手術といった保険適用の治療だけでなく、虫歯治療のために使用したセラミックや金属の入れ歯などの自由診療の治療にかかる費用も医療費控除の対象となります。

ただし、ホワイトニングやあくまでも審美目的の治療の費用に関しては医療費控除の対象外となりますのでご注意ください。

矯正治療に関しても同様に、噛み合わせの改善のための治療であれば、その費用は医療費控除の対象となりますが、診断上、噛み合わせ的に問題がなく、あくまでも審美目的での矯正治療の場合の費用は医療費控除の対象となりませんのでご注意ください。

◎デンタルローンも医療費控除の対象になります

インプラントの治療費を現金やクレジットでお支払いされたかたはもちろん、ローンを使ってお支払いされたかたも医療費控除は対象となります。

3. 医療費控除の計算式

◎インプラントの医療費控除で戻ってくる還付額について

インプラント治療を受けた場合に医療費控除で戻ってくる還付金がいくらくらいなのか気になるところですが、還付額は申請者である患者様の所得額によって金額が異なります。

所得額が多い方(所得税を多く納めている方)は還付額も多く、所得額が少ない方(所得税をそれほど多く納めていない方)は還付額も少なくなります。

◎還付額の計算方法

医療費控除で還付金がいくらもどってくるのかを計算できる計算式をご紹介します。

① 1年間に支払った医療費の合計額を計算

最初に、1年間(1月〜12月)でかかった医療費の合計額を計算します。ここで注意しなければいけないのは、医療費には「対象になるもの」と「対象外のもの(医療費の合計にふくまれないもの)」がある、という点です。医療機関に支払った費用がすべて対象となるわけではないのでご注意ください。

以下の表を見ながら気をつけて計算してください。

| 医療費の対象になるもの一例 | 医療費の対象にならないもの一例 | |

| 入院 通院 出産 | ・入院中に病院で支給される食事代 ・通院のための公共交通機関による交通費 ・出産費用、妊娠診断後の定期検診、検査代 ・不妊治療費用など | ・自己都合で個室を希望した際などのベッド代 ・マイカーで通院した際のガソリン、駐車場代など |

| 歯科 眼科 耳鼻科 | ・虫歯の治療費、入れ歯代、金やセラミックを使った治療費 ・インプラントや不正咬合の歯列矯正費用 ・レーシック費用 ・補聴器代など | ・美容整形 ・審美目的の歯列矯正費用 ・ホワイトニング ・眼鏡、コンタクトレンズ代など |

| 医薬品 | ・市販の風邪薬、胃腸薬、花粉症の薬など | ・健康増進、予防のためのサプリメント代 ・栄養ドリンクやマスク代など |

| その他 | ・禁煙治療にかかる費用 ・国家資格を持つ施術師によるあん摩マッサージや鍼灸などの施術費用など | ・診断書代 ・予防接種、人間ドックや健康診断の費用 ・整体、カイロプラティックなど |

また、医療費控除の対象となる医療費は本人だけでなく、生計を一緒にしているご家族のかたの医療費も対象となるので、ご家族の医療費をまとめて申告することが可能です。

働かれていない配偶者のかたがインプラントを受けられても、所得のあるかたが医療費控除を申告することでインプラントにかかる費用負担を軽減することが可能です。

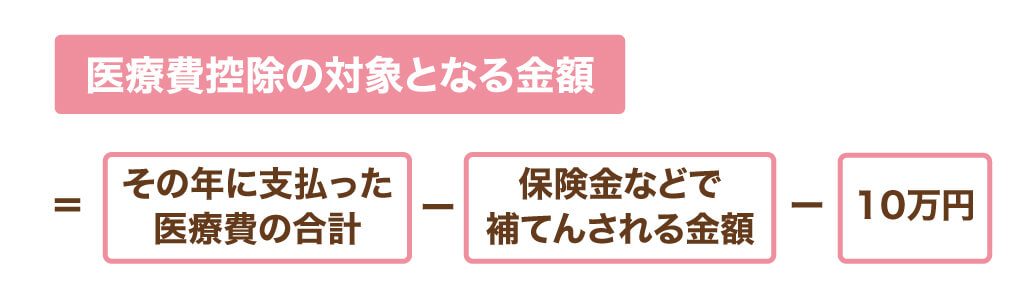

②医療費控除額を算出

「1年間の医療費の合計額」から、「生命保険や損害保険などで支払われた保険金の合計額(保険金によって補填された金額)」を差し引きます。そこからさらに、「10万円もしくは総所得額の5%のうち、どちらか少ない方の金額」を引きます。

[計算式]

(支払った医療費の合計額-保険金の合計額)- 10万円もしくは総所得額の5%、どちらか少ない方の金額 = 医療費控除額

この計算結果の金額が医療費控除額になります。

なお、医療費控除額の上限は200万円ですので、ご注意ください。

③ご自身の所得税率を確認

ご自身の課税所得額から所得税率を確認します。

「課税所得額」はお給料の金額(給与額)ではないのでご注意ください。

| 課税される所得分の額 | 税率 |

| 195万円未満 | 5% |

| 195万円以上330万円未満 | 10% |

| 330万円以上695万円未満 | 20% |

| 695万円以上900万円未満 | 23% |

| 900万円以上1,800万円未満 | 33% |

| 1,800万円以上4,000万円未満 | 40% |

| 4,000万円以上 | 45% |

④医療費控除額に所得税率をかける

②医療費控除額 × ③所得税率 = 還付額

②で計算した医療費控除額に③の所得税率をかけます。この金額が還付金として実際にもどってくるお金になります。

◎還付額の具体例(所得税還付のシミュレーション)

・課税所得額400万円(所得税率20%)、インプラント治療で1年間に100万円の医療費(保険金を差し引いた医療費)を支払った場合

医療費控除額:100万円ー10万円=90万円

所得税率:20%

医療費控除でもどってくる所得税還付額:90万円 × 20%=180,000円

つまり、インプラント治療で1年間に100万円かかった場合(保険金を差し引いた額)、所得税として納めた372,500円のうち、180,000円が還付金として戻ってきます。

4. 医療費控除で住民税も安くなります

医療費控除は所得税だけではなく、住民税(翌年の住民税)も安くなります。

住民税に関しては医療費控除額の10%の金額が減額されます。

◎還付額の具体例(住民税還付のシミュレーション)

・課税所得額400万円、インプラント治療で1年間に100万円の医療費(保険金を差し引いた医療費)を支払った場合

医療費控除額:100万円ー10万円=90万円

住民税率:10%

医療費控除で減額される住民税額:90万円 × 10%=90,000円

つまり、インプラント治療で1年間に100万円かかった場合(保険金を差し引いた額)、翌年の住民税から90,000円が差し引かれることになります。

所得税控除分と合わせると27万円の還付となるため(上記シミュレーションの場合)、医療費控除をするのとしないのとでは治療の総額に大きな差がでてきます。

ただし、あくまでもそれ以上の所得税を支払っていることが前提となります。

正確にいくら戻ってくるかは、医療費控除以外に住宅ローンなどの控除などによっても変わってきますのでご注意ください。

5. 医療費控除の手続き(やり方)

医療費控除の手続きの流れをご説明します。

申請するには2種類の方法があります。

①医療費控除の明細書に必要事項を記入し、必要書類と共に税務署の窓口に持参して提出するか、郵送で提出

②e-Taxを利用し、インターネットの入力フォームに医療費の集計を入力して送信

窓口に提出する際に必要な医療費控除の明細書は国税庁のサイトの「確定申告書作成コーナー」のページからダウンロードできます。

2月16日から3月15日までの期間にご自身で確定申告をして頂く必要がありますのでご注意ください。

管轄の税務署

確定申告はサラリーマンのかたなどで、これまで確定申告をされていないかたにとっては馴染みがないかもしれません。

ご不明な点などは管轄の税務署に医療費控除の申告方法を直接ご相談ください。

確定申告の時期は大変混み合いますので、事前にご相談されることをオススメします。

お住まいの住所の管轄の税務署は札幌国税局の管轄税務署のページをご確認ください。

誰が医療費控除を申告する?

医療費控除はご家族まとめて申告することができますので、ご家族どなたでも申告することができます。

あくまでも税金の還付が受けられる制度ですので、一番年収の高い人(税金を多く支払っている人)が申告するのがおすすめです。

医療費控除を申請する際に必要な書類

医療費控除を申請する際に必要な書類は以下になります。

窓口もしくは郵送で申請する場合はかならず下記の書類の原本(コピーは不可)(郵送の場合、身元確認書類はコピーしたものでOK)を提出してください。

e-Taxの申請では「1. 医療費控除の明細書」と「3. 源泉徴収票」は各種フォームに入力しますので、書類の提出は不要です。

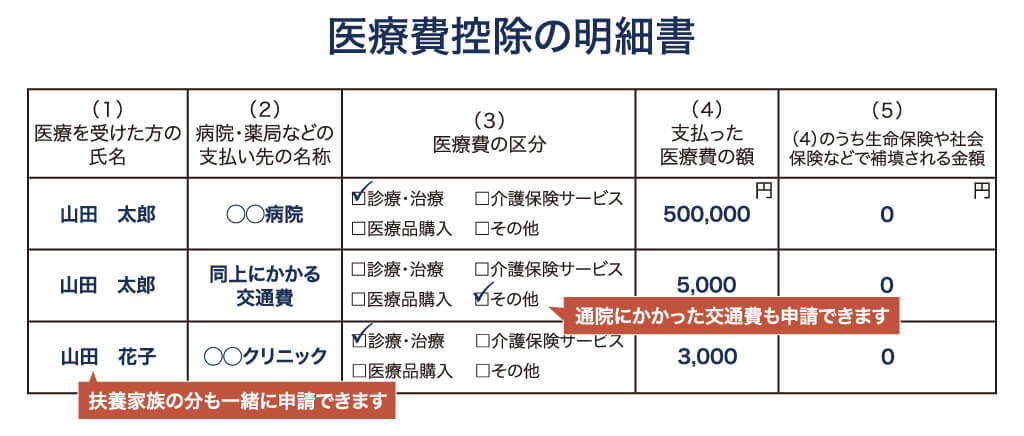

1.医療費控除の明細書

1年間に支払った医療費の明細をご自身で記載した書類です。明細書は国税庁のサイトからダウンロードできます。

医療費控除の明細書の書き方のイメージです。ご参考ください。

2.マイナンバーと身元確認証明書

申請の際はマイナンバー(国から通知される12桁の数字)が必要です。マイナンバーカードがあればそれ1枚で大丈夫です。

マイナンバーカードが無い場合にはマイナンバーの番号と身元確認証明書(運転免許証など)が必要になります。

3.源泉徴収票(年末調整をした場合)

会社員やアルバイト、パートの方など、お給料をもらっている方は源泉徴収票を提出する必要があります。個人事業主の方は源泉徴収票の提出は不要です。

4.医師の診断書(税務署から求められた場合)

すべてのケースではないのですが、医療費控除の申請時に税務署から医師の診断書の提出を求められることがあります。

インプラント治療の診断書が必要なときはいつでもお気軽にお申し出ください。担当の歯科医師が作成した診断書をお渡しします。

還付金を受け取る方法は?

・税務署から郵送で送られてくる「還付金通知書(還付金のおしらせ)」をゆうちょ銀行に持参し、窓口にて現金で受け取る

・確定申告の際に登録した指定の銀行口座に振り込んでもらう

窓口に行くのが面倒、という方は確定申告の際に指定の銀行口座を登録しておくと手間が省けて便利です。

申告を忘れてしまった場合

医療費控除は5年まで遡って申告することが可能ですので、もしも申告するのを忘れて、確定申告の期限が過ぎてしまってもご安心ください。

税務署からの確認を取れるように念のため、領収書は大切にしっかり保管しておくことをお勧めしています。

クリニックによっては領収書の再発行を行なっていない医療機関も少なくありませんのでご注意ください。

6. まとめ

インプラント治療で利用できる医療費控除について概要をご説明をさせていただきました。

インプラント治療を受けた方、またはこれからインプラント治療をご検討されている方はぜひ、医療費控除を活用してみてください。

インプラント治療にかかるトータルの治療費を抑えることができ、負担を軽くできます。

医療費控除の詳しい申請方法や計算式については医院ではお答えすることが難しいので、国税庁のサイトや医療費控除のシミュレーションサイトをご参照ください。

011-251-8888

011-251-8888